近年来,顶层规划、示范项目、奖补细则、安全运行等多个方面,储能政策密集落地,国家和地方层面政策机制不断完善。其中,最受关注的当属今年3月21日,国家发改委、国家能源局印发的《“十四五”新型储能发展实施方案》。方案提出,到2025年,新型储能由商业化初期步入规模化发展阶段,具备大规模商业化应用条件;到2030年,新型储能全面市场化发展。

虽然在新型储能新政中,并未明确具体装机目标,但国务院2021年10月印发的《2030年前碳达峰行动方案》以及国家发改委、国家能源局2021年7月发布的《关于加快推动新型储能发展的指导意见》均明确提出,2025年新型储能装机容量达到30GW以上。

不过,从相关研究机构不断上调的预测数据来看,“十四五”,新型储能装机容量或远超上述规划目标。

为什么要高质量、规模化发展新型储能?这是当前新能源开发规模快速增加、负荷峰谷差持续拉大背景下,提升电力系统调节能力、保障电力系统安全运行的必然需求。

也正是储能这个需求,让锂电池产业除了与新能源车发展沾边之外,几乎还与光伏、水电、风电等多种绿色能源的发展格局沾边。

相比火电、核能,光伏、水电、风电先天就是不完美的--其发电周期不可控。以光伏为例,白天太阳照射强烈时,发电是高峰期,但到晚上太阳下山,光伏就无以为继。而水电、风电,则与汛期、风期密切相关,从全年来看,也有高峰和低谷。这几种绿色能源,都无法像火电或者核能这样做到稳定发电。更重要的是,光伏、水电风电越发展,这种发电波动给电网带来的负担越大,必然需要配套建设大量储能设备。而锂电池作为一种储能手段,其价值凸显。

储能种类

储能按照介质可划分为机械储能、电化学储能、电气储能、热储能等类型,其中以机械储能和电化学储能应用最广。

机械储能:借助水、空气等作为储能介质,通过机械结构做功,实现对电力的储存、释放和管理,典型的应用包括抽水蓄能、飞轮储能等;

电化学储能:通过各种二次电池技术,如锂离子电池、液流电池、钠离子电池等来进行电力储能。

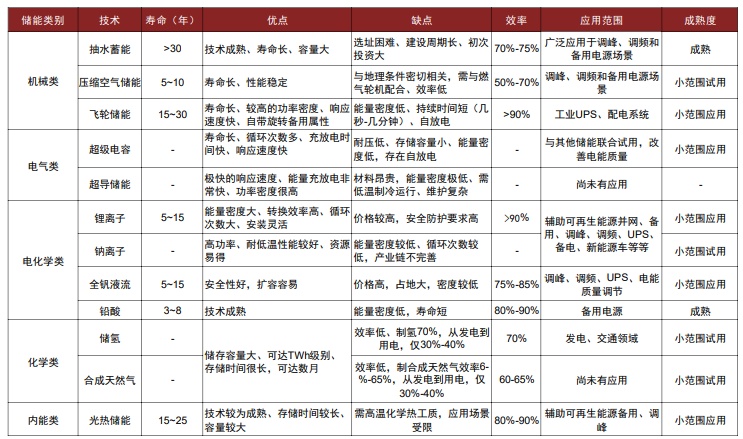

各类储能优劣对比(图片来源:中国知网、中金公司)

目前抽水蓄能占主导地位,电化学储能快速增长。

抽水蓄能因技术成熟、成本较低在全球范围内率先推广,基本上占据了储能累计装机量的90%。但抽水蓄能对于地域要求太高,而且不适合终端用户。此外,抽水蓄能电站建设周期长,通常为6至8年,且能量转换效率仅约70%-75%。

相比而言,电化学储能资源可得性高、安装灵活、建设周期短,近年来装机规模快速增长。随着锂电技术成熟及成本下降,电化学储能应用需求有望得到快速释放。

储能市场

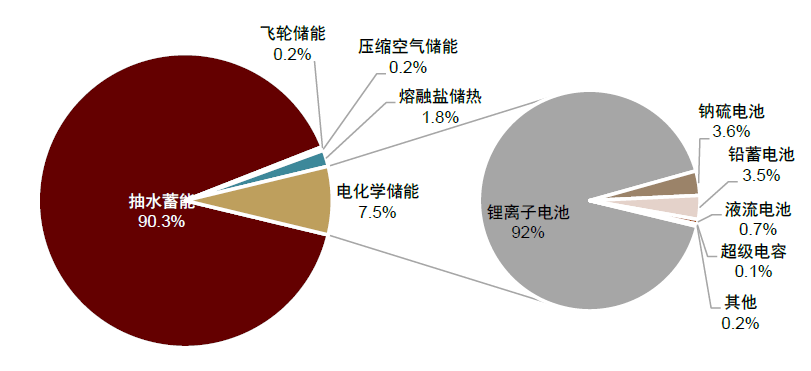

近年来,全球储能装机规模稳步提升。根据中关村储能产业技术联盟(CNESA)统计,截至2020年底,全球已投运储能项目的累计装机规模达1.91亿千瓦,同比增长3.4%。其中,抽水蓄能的累计装机规模最大,为1.73亿千瓦,同比增长0.9%,在总装机中占比90.3%,占比值同比下降2.3%;电化学储能的累计装机规模位列第二,为1420万千瓦,同比增加57%,在总装机中占比7.5%,占比值同比增加2.3%。电化学储能中锂电池比重首次突破90%,达到1310万千瓦。

截至2020年全球储能项目累计装机规模(数据来源:CNESA)

中国:新增电化学储能装机规模全球第一。根据CNESA统计,截至2020年底,中国的累计储能装机规模达3560万千瓦,占全球市场总规模的18.6%,同比增长9.8%,涨幅相较于2019年提升6.2%。其中,抽水蓄能的累计装机规模为3179万千瓦,同比增长4.9%,占总装机的89.3%,占比值同比下降4.1%;电化学储能的累计装机规模为327万千瓦,同比增长91.2%,在总装机中占比9.2%,占比值同比增加3.9%。2020年,中国新增的电化学储能规模为156万千瓦,是2019年同期的2.4倍,新增规模在全球主要经济体中位居第一。电化学储能中锂电池装机占比快速提升至89%,约为290万千瓦。

此外,根据研究机构EV Tank、伊维经济研究院联合中国电池产业研究院共同发布的《中国锂离子电池行业发展白皮书(2022年)》数据显示,2021年,全球锂离子电池总体出货量562.4GWh,同比大幅增长91.0%。其中,全球汽车动力电池(EV LIB)出货量为371.0GWh,同比增长134.7%;储能电池(ESS LIB)出货量66.3GWh,同比增长132.6%。

可以看到,得益于新能源汽车用动力电池大规模生产之后带动的锂离子电池成本的快速下降,储能电池市场需求开始放量。在2021年,全球储能电池出货量增速,已基本与动力电池增速持平。

磷酸铁锂利好?

成本导向决定磷酸铁锂相比三元锂更适用于储能领域。对比三元锂与磷酸铁锂电池优劣势,可以发现,磷酸铁锂电池拥有更高的循环次数(如宁德时代开发出12000次循环寿命的铁锂电池)、更低的购置成本(铁锂电芯成本较三元低20%)。经济性是储能行业的首要目标、而对能量密度要求较低,相比较而言,磷酸铁锂电池相比三元锂更适用于储能领域。

据中国化学与物理电源行业协会储能应用分会统计,在当前的国内电化学储能市场,磷酸铁锂电池占比近90%,是主流技术路线,也是商业化进程最快的技术之一。

锂电储能,下一站黎明

国际市场研究机构Frost & Sullivan近日发布报告称,由于各国对低碳能源转型的推动,全球储能需求将不断增长,预计到2030年,全球电池储能市场的年复合增长率将达23%。

Frost & Sullivan估计,可再生能源的增长和储能系统成本的持续下降将使储能技术处于各国能源规划的优先考虑之列。同时,不断增长的需求预计还将使储能市场的年收入从2020年的20亿美元,增加到2030年的约160亿美元。

Frost & Sullivan能源与环境研究分析师Maria Benintende表示:“由于气候变化和环境可持续性日渐成为关注焦点,储能系统的部署对向主要依靠可再生能源更高水平的电气化过渡至关重要。此外,不断增长的电力需求和远离电力消费中心的发电资产,也需要不断对输电网进行加强和优化,储能的发展将节省各国对输电网建设的巨额投资。”

报告称,预计到2030年,以中国为首的亚洲地区和以美国为首的北美地区将成为电池储能市场的主要增长点,将分别占全球电池储能总容量的46.2%和32.4%。

参考资料:

1、中金公司《全球储能深度系列一:储能,锂电的第二成长曲线已来临》

2、新华社《“十四五”方案出台储能产业东风已至》

3、人民日报《“十四五”新型储能这么建》

4、中国核工业《储能产业万亿级蓝海,核能企业能占几成?》