1 原料药行业本质仍是制造业

从宏观角度看,我国原料药行业整体仍具有明显的工业品周期特征,原料药 PPI与全部工业品 PPI 之间相关性较高。相较之下,美国制药业已基本摆脱了周期性特征,制剂(Pharmaceutical Preparations)制造 PPI与全部工业品 PPI相关性不大,这与美国药品 结构及 API 多从海外进口有关。

我们认为,目前中国原料药行业的本质仍是制造业(CDMO/CMO 具有服务业特征),因此对原料药行业的分析仍需从制造业角度出发,重点关注中国原料药企业的制造能力 (成本、技术、客户响应能力等)、竞争格局,以及产能扩张。

2 中国原料药制造稳健扩张,具备全球竞争力

随着国际制药生产重心转移和跨国制药企业控制成本,全球化学原料药的生产重心已向发展中国家转移,中印两国承接产业链转移效果显著。根据 Clarivate数据,中国目 前已成为全球第一大原料药生产国与出口国,提供全球约 30%的原料药产能。

我国原料药产业的特点可以概括为产品种类丰富、成本低、产量高。近年来,我国 原料药行业发展发展稳健,2018 年销售收入与利润总额分别达 6376 亿元和584 亿元, 近 6 年复合增速分别为 11.46%和 13.93%

在国际市场,除了出口量的比拼以外,更应注重原料药“质”的较量,即规范市场和特色原料药的竞争。目前,欧美大量 DMF 证书流向中印两国,欧洲 80%,美洲70%的 通用名产能由中印两国提供。

由于中国在基础工业体系方面更为成熟,生化人才储备更丰富,生产成本同样具有 优势,且中国自然条件较处于热带地区的印度更为适宜制药业的发展(尤其是发酵类产品),中国正在技术、产品质量体系和 DMF 认证等方面快速赶超印度。目前,中国每年 获得的 DMF 注册号基本保持在100 个以上,仅次于印度,在规范市场的API 竞争力不 断提高。

此次新冠疫情成为全球原料药产业一次很好的压力测试,反映出我国原料药产业优 良的供应能力。2020 年3月,中国化学制药工业协会发布《关于做好原料药和中间体生 产供应工作的通知》,建议协会各会员单位在确保疫情有效防控基础上,尽快复工复产,加快生产和供应。文件同时附有 WHO《由于中国原料药和中间体生产中断需监控缺货 情况的优先产品草拟清单》,主要包括抗生素、糖尿病、高血压、抗病毒类,抗癫痫等原料药,直接印证了中国上述品类供应国际市场的能力和影响。

受益于防疫政策的成功实施,中国原料药企业率先于新冠疫情中复产复工,库存消 化及产能恢复有望带动业绩短期向好。截止 2020 年12 月,中国累计新冠确诊9.4 万例, 而海外主要原料药产地国家同期累计确诊大都在百万以上,体现了我国原料药企业所处 制度优势。

3 竞争格局优化,产品盈利性相对稳定

回顾 2017 年以前,原料药由于竞争格局较差,中小企业较多,普遍盈利性较差。2015年新环保法实施排污许可管理制度,《水十条》更是将原料药列为十大重点整治行 业,要求实施清洁化改造。

2020 年 1 月,工业和信息化部、生态环境部、国家卫生健康委员会、国家药品监督管理局等四部门联合发布《推动原料药产业绿色发展的指导意见》,对原料药产业未来 的发展目标、实施路径、基本要求等做了明确表述,其中要求到 2025 年,国内原料药产业结构更加合理,采用绿色工艺生产的原料药比重进一步提高。

2015 年的《水十条》对原料药行业的影响是深远的,众多中小原料药企业倒闭,永 久性地退出了市场。NMPA 数据显示 2015年我国原料药与制剂生产企业达 5065 家,而 2016 年则骤降到 4176 家。

对高污染中小企业的清退极大优化了行业竞争格局,提高了行业的集中度,提升了 “过关”原料药企业的盈利能力,行业呈现一种“剩者为王“的态势。2015年后,国内原料 药企业的毛利率普遍进入上行通道,2020 上半年的下滑则主要受新冠疫情冲击影响。

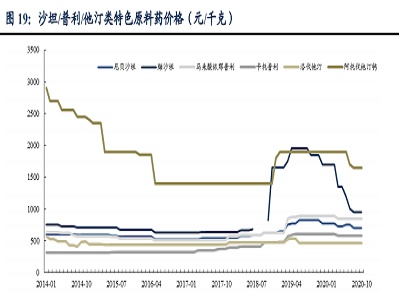

上游严监管控直接影响行业供给,也反映在特色原料药价格近年来稳中有升的趋势 上。环保政策逐渐落地后,原料药价格 2018年来经历了较为明显的上涨,尤其是沙坦类、普利类、他汀类等特色原料药提价明显。

2020 年来,除沙坦类因行业产能供给恢复价格较大幅回落外,其他特色原料药品种价格总体维持稳定,已站上新台阶。我们预计未来特色原料药产品的价格不会有太大波 动,产品盈利性相对稳定。

4 主流特色原料药企业积极扩产,行业预计迈入高增区间

专利悬崖接踵而来,仿制药发展未来 5 年催生巨大特色原料药需求。

2013-2030年间,全球药品中共有 1666 个化合物专利到期,而根据 EvaluatePharma 统计,2020-2024年间,具有到期风险的专利药呈现急剧增加的趋势,合计市场规模达 1590 亿美元。我们认为,未来5年,大批世界级畅销专利名药相继到期为国际通用市场的繁荣提供了强大原动力,进而带动 API 需求量持续增加。

在规范性医药市场,抢仿速度是仿制药企业获取较大销售规模的最重要的因素之一, 因此部分原料药企业为了确保自身制剂或合作制剂厂商仿制药品能在第一时间上市销售,会提前6-10 年甚至更早开始布局研发,提前 1-3 年准备产能扩张。

过去 3 年,我们观察到特色原料药企业普遍经历了大规模的扩产,从在建工程与资 本性支出两项指标可以看出,中国原料药企业已经正在为迎接仿制药市场规模的爆发做准备。

尤其是 2020 年以来,奥翔、富祥、天宇、昂利康、仙琚、司太立等企业均公布了定增计划,加紧募资,募投项目均为扩大生产,募投产品普遍是处于导入期或快速放量期 的品种。

同和、健友、华海、美诺华等企业则通过可转债进行融资,募投项目同样为扩大生 产。而东亚药业、奥锐特、键凯科技、森萱医药等原料药公司 2020 年成功通过IPO,获得资本助力。我们认为主流原料药企业近年来通过扩产,不断顺应下游仿制药逐渐拓宽的需求端,预计收入和利润有望迈入高增区间。